At Media Center

You Can Access Our Press Releases

机构投资者钟爱的“自上而下”投资策略,其方法正是去高景气行业中配置一些具有潜力价值的公司。在行业选择方面,作为坡长雪厚的经典赛道,医药板块已成为资本市场最热门的方向之一。而近期正值年报密集披露期,从时间窗口上来看也是投资者寻找优质公司绝佳的时机。

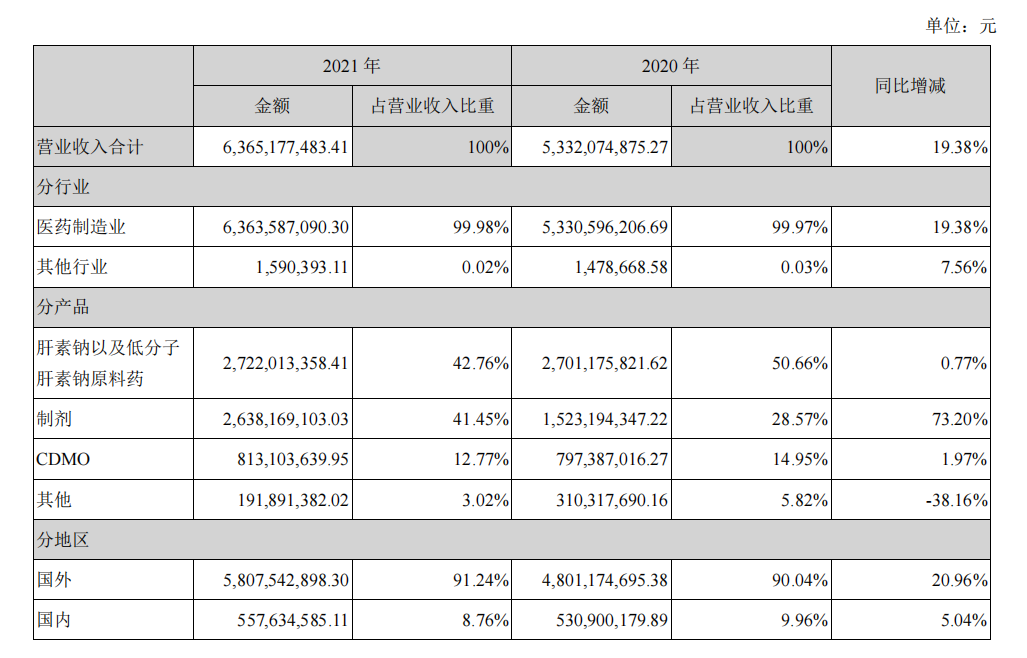

根据这样的思路,笔者注意到一家肝素全球龙头海普瑞(002399.SZ/9989.HK),其业务范围涵盖药品生产及销售、CDMO服务及创新药开发,近期也公布了2021年年报。海普瑞2021年实现收入63.65亿元,同比增长19.38%。其中,制剂业务收入同比大增73.2%至26.38亿元。那么,海普瑞的这份成绩单究竟如何?

图一:海普瑞的收入情况

资料来源:公司公告,格隆汇整理

收入持续增长,潜力逐步释放

2021年是尤为特殊的一年,新冠疫情波折反复冲击着全球产业链,全球经济面临着较大的下行压力以及不确定性风险。在利润端,虽然表面上看似海普瑞2021年净利润下降幅度较大,但是笔者发现实际上这是因为2021年相较于2020年少了一笔出售股权形成的投资收益以及公允价值变动的影响约5.86亿元,而剔除这些对外投资相关项目以及税后结构性汇兑损益的影响后,2021年的净利润仅小幅下降约9.5%至5.57亿元。公司的真实情况依旧较为稳健,并非账面数据上较大的差距。

此次年报显示,公司利润略有下降的原因主要在于原材料价格在2021年大部分时间内维持高位运行,致使公司的成本压力较大。但是就在这样的情况下,海普瑞的制剂业务、依诺肝素API及赛湾生物板块仍然取得了亮眼的成绩。接下来若原材料成本下降,海普瑞各业务板块继续稳步发展以及运营能力的不断提升,公司后续的利润弹性空间十分可观。

在制剂业务方面,海普瑞向市场交出一份量价齐升的满意答卷。该业务收入同比增长73.2%至26.38亿元,销售量超1.8亿支,同比增长72.6%。

其中,海普瑞在欧洲的销售量超1.3亿支,同比增长49.3%,收入增速达59.3%。海普瑞也将继续开拓医院销售渠道,进一步打响公司旗下的拳头肝素产品依诺肝素钠制剂的知名度。同时,公司也在大力铺展零售渠道,促使药店渠道的销售数量大幅上升,并通过提高零售渠道占比,抬高产品的销售单价,进而提高公司的利润水平。

目前来看,海普瑞的制剂业务远销全球40多个国家和地区,公司已在欧洲市场获得巨大成功,制剂销售的增长势头较为强劲。而在其他的国家如美国,公司通过合作伙伴成功销售超1300万支依诺肝素钠注射液,且在2022年开年,海普瑞开启了肝素钠注射液的美国自营业务,旗下子公司天道医药(美国)正式投入运营,未来将进一步打开美国市场。

不仅如此,海普瑞还在不断开辟其他国家和地区的市场,在非欧美的海外市场也取得了显著的成绩,销售收入同比大增超300%。具体来看,公司新增加拿大、巴西、沙特阿拉伯、巴勒斯坦、北马其顿、马来西亚、波黑和玻利维亚八个国家的上市销售,并且于塞尔维亚获批销售。由此可见,海普瑞正不断完善全球的销售网络,将为公司在全球市场的领导性地位奠定深厚的基础。

在原料药业务方面,海普瑞的表现较为稳健,销量继续稳步扩大,实现收入27.48亿元。

从财务指标来看,原料药业务板块的毛利率相较于2020年的40%下降了13个百分点至约27%。这主要是由于上游的粗品价格高位运行,导致了尽管公司收入端仍在增长,但毛利率受到成本压制而被拖累。不过,随着生猪供给的不断增加,公司的最上游原材料猪小肠、上游原材料粗品的成本压力已出现好转,预计2022年海普瑞的制剂以及原料药业务反弹可期,公司的毛利率水平有望得到改善。

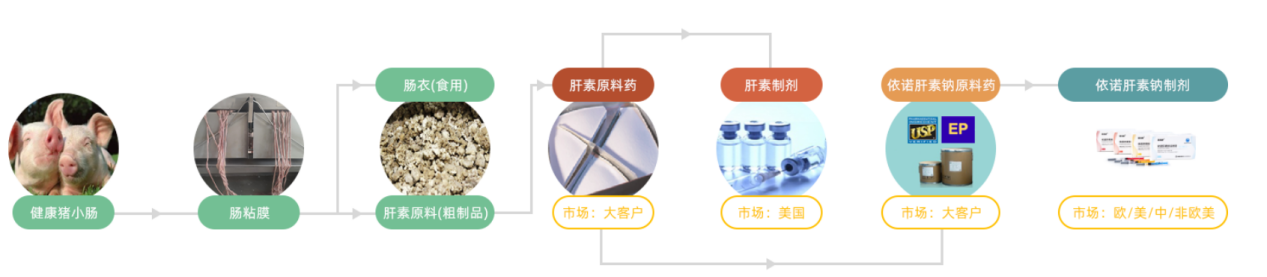

图二:海普瑞肝素全球产业链

资料来源:公司官网,格隆汇整理

作为中国极少数完成了肝素全产业链跨国闭环布局的生物医药企业,海普瑞的一体化优势逐步凸显,先进的生产工艺保证了公司良好的产品质量,公司在该领域内将保持着领先的地位。而且,海普瑞的原料药业务近期也进军印度市场,旗下肝素钠和依诺肝素钠原料药获批后当月就拿到了在手订单,未来在销售量方面有望继续快速增长。

此外,公司的原料药业务板块的结构还将不断优化,其中公司的依诺肝素钠原料药此次表现较为亮眼,销量同比增长31.2%,收入同比增长48.8%,将成为公司肝素产业链业务新的增长点。

在CDMO业务方面,海普瑞的收入同比增长2.0%至8.13亿元。赛湾生物的业绩明显改善,在手订单较为充足,2022年业绩的确定性较高。

海普瑞主要通过两家全资子公司赛湾生物和SPL的两大平台来开展CDMO业务。其中,赛湾生物主要负责开发及生产大分子医药产品,并拥有哺乳动物细胞培养、微生物发酵、细胞和基因治疗(病毒和非病毒载体)以及mRNA生物制品的专业知识和研发及生产能力。SPL主要从事肝素原料药的生产与销售以及提供CDMO服务。

图三:海普瑞的CDMO业务

资料来源:公司官网,格隆汇整理

值得一提的是,赛湾生物依靠自主研发的核心技术及关键技术平台,目前已为全球大规模上市的mRNA新冠疫苗提供所需关键酶的生产服务。与此同时,随着订单交付速度持续加快以及客户结构不断优化,赛湾生物订单转化率也在不断提高,服务收入和毛利规模较去年分别增加25.3%和85.2%,服务收入的毛利率更是提升了14.7个百分点至45.5%。在赛湾生物的亮眼表现支持下,海普瑞的CDMO在手订单增长明显,截至2021年年底合计金额超1亿美元。

在创新药业务方面,海普瑞的布局前瞻,临床进展较为顺利。

从海普瑞的产品管线来看,公司已经布局了20多款同类首创(First-in-class)的创新药物,覆盖超过30种不同适应症。其中5款新药开发进入全球III期临床阶段,18个适应症开发进入全球II期临床阶段。在所持有的品种中,10个品种拥有大中华区全部权益,3款药物开发处于全球III期临床阶段。

图四:海普瑞创新药产品管线

资料来源:公司官网,格隆汇整理

这样富有竞争力的差异化创新药管线布局,以及多款药物已经进入了临床后期阶段的积极进展,这也意味着公司经过前期的不断投入与辛勤耕耘,即将迎来收获期,而这也将为公司的业绩增长提供新的源泉动力,释放公司的增长潜力。

其中,AR-301 (Salvecin)这款药物与抗生素标准疗法联合用于治疗金黄色葡萄球菌引发的呼吸机相关性肺炎(VAP)患者,目前正处于全球III期临床试验阶段,并已经实现了首例患者入组。另外一款创新药物Oregovomab,用于治疗晚期原发性卵巢癌患者的临床试验已完成于中国的第三次pre-IND的申请,其全球III期临床试验目前已完成了142例受试者入组。

写在最后

整体而言,从海普瑞的业务结构来看,公司的核心业务向制剂转型,并呈现出“井喷”之势,未来公司还将不断导入新市场,通过制剂端转型推动公司迈向高质量发展;原料药业务实现产品结构优化,继续满足全球市场对高质量原料药的需求;CDMO业务收入和效益水平不断提升,业绩确定性较高;创新药业务临床进展顺利,向市场传递出积极的发展信号。

展望未来,海普瑞的这些业务板块有望互相协同,将巩固公司全球的领先地位并强化其内在价值。公司凭借在海外积累的丰富销售经验,将持续深入地推进全球布局并打通完善的经销渠道,未来有望探索出更多的商业机会,使公司的产品深度渗透并覆盖更广泛的人群。与此同时,公司也将抓住机遇让公司的产品组合更加多元化,为公司后续的业绩增长注入强劲动力。笔者认为,海普瑞这样的优质公司,值得长期关注。

本文转载自:格隆汇